炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:诺安理财狮

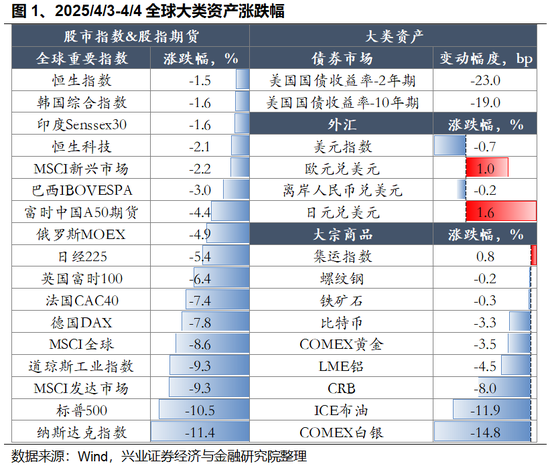

本周美债利率和美元指数小幅回撤,油价地缘风险溢价下降,英伟达业绩超预期,美、日、欧多指数创历史新高,全球大类资产表现为:股票(MSCI全球股票指数上涨1.46%)>债券(彭博全球综合债券指数上涨0.43%)>商品(彭博全球商品指数下跌0.23%)。

股票方面,海外多数股市收涨。发达市场多个主要股市创历史新高,其中欧洲股市表现相对较好,法国CAC40和德国DAX指数分别涨2.56%和1.76%,创历史新高;表现其次是美国股市,标普500指数、纳斯达克指数和道琼斯工业指数依次上涨1.66%、1.40%和1.30%,标普500和道琼斯工业指数创历史新高;日本日经225指数涨1.59%,突破过去34年来高点创下历史高点。新兴市场中,中国股市迎来春节开门红,沪深300指数上涨3.71%、恒生指数上涨2.36%;印度股市和巴西股市小幅上涨,但俄罗斯股市收跌。本周全球股市中,表现靠前的三个行业依次为工业、信息科技和金融。债市方面,美国2年期国债收益率上行4.8bp至4.69%、10年期国债收益率下行2.1bp至4.248%;欧洲多国10年期国债收益率下行,下行幅度在2~10bp左右。日本10年期国债率最新报0.708%,较上周下行1.5bp。商品市场方面,能源类商品价格普遍下跌,其中原油期货价格下跌超2%,汽油、柴油价格亦下跌;金属价格涨跌不一,黄金、铜、镍价格上涨,但白银、铝、铁矿石、螺纹钢价格下跌。汇率方面,美元指数2024年首次周度下跌,最新报103.9738,美元兑人民币中间价为7.1064,较节前调贬0.04%。

海外经济数据方面,2月美国制造业PMI初值为51.5,高于前值的50.7,为2022年9月以来高位;服务业PMI为51.3,低于预期52.3和前值52.5。由于美国企业正由主动去库逐步进入补库阶段,新订单及产量指标均在提高,并对未来商业前景抱有信心。本周公布的美联储1月议息会会议纪要显示,美联储突出强调“high for longer”的基调,淡化了对通胀下降趋势的信心和对经济下行风险的担忧,有意向市场传递偏鹰派的信号,防止市场过度交易金融条件放松。市场预期美联储3月议息会议维持利率不变的概率为96.7%,较一周前的84.1%上升。欧洲方面,欧元区2月制造业PMI初值回落至46.1,低于预期的47,而服务业PMI重回50,高于预期的48.8。欧洲制造业受融资成本上升和全球需求疲弱影响,服务业重回扩张区间,可能受实际收入增长复苏推动。综合PMI初值为48.9,好于预期48.4和前值47.9。1月CPI同比为2.8%,环比下降0.4%,均与前值和预期持平。欧央行将未来1年CPI预期从3.2%上调至3.3%,未来三年CPI预期保持2.5%不变,但高于市场预期的2.4%。欧洲服务业回升,欧央行对CPI预期反映其对通胀仍存担忧,使得市场对欧央行货币放松预期小幅修正。日本方面,2月制造业和服务业PMI分别为47.2和52.5,均低于前值水平,市场对日本央行收紧预期减缓。

QDII基金近期观点:

· 诺安油气能源基金:

国际油价在本周五调整,使得整周国际油价收跌。布伦特原油期货价格下跌2.22%至81.62美元/桶,WTI原油期货价格下跌1.97至76.49美元/桶。标普能源指数受股市大盘提振,表现为上涨0.44%。

根据美国能源信息署(EIA)数据,截至2月16日当周美国原油产量为1330万桶/天,与前值持平。根据RYSTAD ENERGY数据,OPEC组织2024年1月原油产量为2985.3万桶/天,低于12月产量;沙特产量为926.2万桶/天,较12月产量小幅减少;俄罗斯产量为1045.3万桶/天,较12产量下降。

库存方面,美国商业原油库存增加351.4万桶,预期为增加404.1万桶;库欣原油库存增加74.1万桶;战略原油库存增加74.8万桶至3.595亿桶。美国恢复战略库存补库,从而对油价底部形成支撑。美国商业原油库存和库欣原油库存略低于过去五年库存均值,战略原油库存处于历史低位。成品油方面,汽油库存减少29.3万桶,降幅少于预期的287.7万桶,馏分燃油库存减少400万桶,降幅大于预期;汽油库存略低于过去五年均值,燃油库存低于过去五年库存均值。

本周油价先窄幅波动,周五调整,或主要由于以色列和哈马斯将举行停火和释放人质谈判,叠加美联储议息会会议纪要偏鹰派,油价调整。未来油价需求受季节性、全球经济增长放缓等预期影响,叠加市场对OPEC组织产量的担忧,预计今年上半年油价表现相对疲软。但由于美国战略库存补库、中东地区地缘政治的不稳定,会对油价形成明显的底部支撑。下半年金融条件和供需格局或有望好转,有望打开油价的上行空间。

·诺安全球黄金基金:

国际现货黄金最新价格为2035.40美元/盎司,本周表现为上涨1.08%。本周VIX指数回调,美元指数跌破104以下,美债收益率周五调整。黄金ETF持有量仍处于减持趋势。

美联储最新议息会议表示“如果经济如预期般广泛发展,我们的政策利率很可能已达到本轮紧缩周期的峰值”,未来建议主要关注美联储降息时点和节奏及与市场预期的差别。近期包括就业数据、消费者信心指数及制造业指标使得我们倾向认为美国经济增长短期仍具韧性,美联储亦表示3月降息并非基准情形,美国长端利率目前看难言开始下行趋势,或仍将反复。另外未来美国财政部的发债节奏以及市场需求也将影响美债收益率走势。未来看,我们预计2024上半年美国经济放缓的迹象或更为明显,持续发生的地缘政治风险或使得金融市场波动性较前期增加,黄金投资逻辑从短期避险需求逐步向将中长期美联储降息演绎而呈震荡上行态势。风险点或在于美联储启动降息的时点落后于市场预期;美国总统大选造成的不确定性。近期市场对美联储降息交易对黄金价格提振明显,但或者已计价较多预期变化。建议投资者积极关注黄金价格走势。

·诺安全球收益不动产:

本周富时发达市场REITs指数表现为下跌0.03%,表现落后于发达市场股票。不同市场REITs表现分化,北美市场上涨,欧洲和亚太市场下跌;分行业看,特种、医疗、酒店及娱乐REITs取得相对收益,办公、工业和住宅类REITs则落后。

往后看,美联储货币政策对海外REITs市场的影响有望逐步减弱,美联储已基本宣布本轮加息周期结束,短期市场对利率周期变化交易将使得REITs指数弹性增加。尽管美联储真正启动降息的时点或与市场预期存在偏差,但当前美国利率下行周期基本确定。REITs在利率上行周期期间调整明显,主要受其债券属性和股票属性共同影响,使得REITs表现远落后于股票资产表现。未来随着利率下行周期开启,将同时利好REITs资产的股票属性和债券属性,利率下行将使得REITs有望获得比股票资产更大的上行弹性。

从REITs公司2023年四季度业绩看,酒店及娱乐、特种、零售类REITs业绩相对好于市场预期。未来看市场相对看好特种、零售、医疗REITs业绩增速。结合对联储货币政策的变化及REITs业绩基本面判断,首选对利率敏感以及估值调整充分、具备较高成长性行业。投资者可积极关注海外REITs,把握中长期配置机会。

风险提示:以上市场数据来源wind。本材料为诺安基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

- 随机文章

- 热门文章

- 热评文章

- 2-1!黑客24小时在线接单网站“百里挑一”

- 聊天!24小时在线接单顶级技术“养生之道”

- 美股异动丨西方石油涨超1% 伯克希尔的持股比例已增至34%

- 记录!黑客24小时在线接单网站“三位一体”

- 金陵药业(000919.SZ):目前公司核心产品均未纳入国家集采范围

- 一美国商船遭导弹袭击,胡塞武装回应:将所有美英军舰纳入袭击范围!红海城市荷台达传出巨大爆炸声......

- 钒钛股份:与大连融科签订《2024年钒储能原料合作年度框架协议》

- 业绩飙升!73%上市公司预告盈利增长,食品饮料与化学原料领跑2023财报季